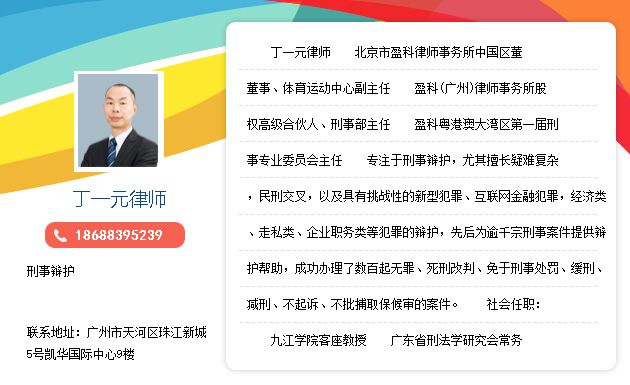

丁一元

电话:18688395239

丁一元律师, 丁一元 律师北京市盈科律师事务所 中国区董事、体育运动中心副主任盈科(广州)律师事务所 股权高级合伙人、刑事部主任盈科粤港澳大湾区第一届刑事专业委员会主任专注于刑事辩护,尤其擅长疑难复杂,民刑交叉,以及具有挑战性的新型犯罪、互联网金融犯罪,经济类、走私类、企业职务类等犯罪的辩护,先后为逾千宗刑事案件提供辩护帮助,成功办理了数百起无罪、死刑改判、免于刑事处罚、缓刑、减刑、不起诉、不批捕取保候审的案件。社会......更多介绍

丁一元律师,广州专门处理职务犯罪律师,现执业于北京盈科(广州)律师事务所,法律功底扎实,执业经验丰富,秉承着“专心、专注、专业”的理念,承办每一项法律事务、每一个案件。所办理的案件胜诉高,获得当事人的高度肯定。在工作中一直坚持恪守诚信、维护正义的信念,全心全意为客户提供优质高效的法律服务。

在我国国情下,交税是每个国民都应该尽到的义务,是不可改变的要求。所以国家对于偷税罪的打击力度也是十分严格的,毕竟税款是维持我国正常运行的基础。下面就让为大家带来偷税罪的刑罚适用原则是什么的相关内容。

一、偷税罪的刑罚适用原则是什么

1、分层次处罚

针对偷悦数额的不同,本条分别规定了两个层次的量刑幅度。第一层次是,;偷税数额占应纳税额的10%以上并且偷税数额在1万元以上的,或者因偷税被税务机关给予二次行政处罚又偷税的,处三年以下有期徒刑或者拘役;

第二层次是,:偷税数额占应纳税额30%以上并且偷税数额在10万元以上的,处三年以上七年以下有期徒刑;不同层次的偷税数额只能在本层次量刑幅度内判处,不能任意跨越;否则将造成量刑畸轻或畸重的后果。

2、对自然人偷税并处罚金

针对偷税犯罪行为的贪利性特征,本条对自然人犯罪主体在各层次量刑幅度内,除规定判处有期徒刑或者拘役的自由刑外,一律规定了;并处偷税数额五倍以下的罚金;。其立法精神是,主刑和附加刑必须同时判处,不具有选择性,以防止偷税人在经济上占便宜。

3、对单位犯偷税罪采取双罚制

即对单位判处罚金,并同时对单位的直接负责的主管人员和其他直接人员,依照本条的规定处罚。在司法实践中、对单位判处罚金后,--般对单位的人员只判处自由刑,而不再并处罚金,这种作法是否符合立法精神,尚有待进一步讨论。

4、对多次偷税的违法行为累计数额合并处罚

本条第3款对此作了明确规定。按照刑法理论,行为人在一定时期内多次实施偷税违法犯罪行为未经发现,或虽发现但未经处罚的,均应视为犯罪行为的连续状态,其犯罪数额应当累计计算,按一罪合并处罚,不适用数罪并罚。反之,如行为人多次或某一次偷税违法行为已经过税务或司法机关处罚,则不应再将此数额累计计算合并处罚。

二、犯罪构成

在犯罪构成要件上,偷税罪具有以下特征:

1、犯罪客体是国家税收的征管秩序。

2、犯罪的客观方面,表现为违反国家法律规定,采用刑法列举的偷税手段不缴或者少缴应纳税款进行犯罪的行为,这是偷税罪与其他各罪的显著区别之所在。

3、一般情况下,本类罪的犯罪主体为特殊主体,纳税人或扣缴义务人才能构成。另外由于税收征管对象的特殊性,偷税罪在较多情况下具有典型的单位犯罪的特征。

4、在主观方面表现为故意。

三、偷税漏税

偷税罪

偷税罪是一种故意犯罪行为,表现为行为人明知自己有纳税的义务,而采取种种手段,达到不缴或少缴税款的行为。行为人偷税的主观方面只能是故意,必须出于不缴或者少缴应纳税款或已扣、已收税款的目的。过失行为导致不缴或者少缴税款的不成立本罪。偷税罪的客观方面表现为采取欺骗、隐瞒等各种手段不缴或少缴应纳税款或已扣、已收税款。

漏税

漏税是由于行为人对税收规定、财务会计制度不了解,或由于疏忽大意漏报应税项目等过失行为,而导致不缴或少缴应纳税款的行为。

相同和区别

偷税罪与漏税在客观方面的表现有相同之处,都是造成了不缴或少缴应纳税款的结果。但两者有着本质区别,即在行为人的主观方面,偷税罪是一种故意犯罪,其主观恶性大,为了达到不缴或者少缴税款的目的,不惜损害国家利益,具有较大的社会危害性。而漏税是一种主观过失,主观上没有犯罪的故意,其主观恶性小,所以不能以犯罪论。

以上就是为大家带来的偷税罪的刑罚适用原则是什么的全部内容。关于税款的征收是国家行驶自己权利的表现,税款的交纳就是我们国民的基础义务了。如果你还有更多的法律问题,欢迎咨询的相关律师。

偷税漏税行为在刑法分则中被纳入为比较严重的犯罪种类之一,它是对国家经济制度的违背,是需要坚决抵制的。那么,偷税漏税100万定什么罪呢我相信你对这个问题产生浓厚的兴趣。今天的就带你详细了解与之相关的法律问题。下面,请看详细介绍。

已构成逃税罪。具体定什么样的刑罚,要看所逃税额占应纳税额的比例。量刑会综合考虑各种因素来确定,建议尽快委托律师处理。律师能综合考虑到各种有利因素,为犯罪嫌疑人争取从轻、减轻处罚,甚至争取缓刑。

第二百零一条纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,数额较大的,依照前款的规定处罚。对多次实施前两款行为,未经处理的,按照累计数额计算。对第一款行为,经事务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事;但是,五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

1、逃避缴纳税款数额较大并且占应纳税额百分之十以上的,处三年以下 有期徒刑或者拘役,并处罚金 。

2、数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

3、单位犯罪 的,对单位判处罚金,并对其直接负责的主管人员和其他直接人员,依照上述规定处罚。

4、经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事,但是,五年内曾因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

偷税是指纳税人以不缴或者少缴税款为目的,采取各种不公开的手段,隐瞒真实情况,欺骗税务机关的行为。

按照新第六十三条的规定,偷税的手段主要有以下几种:一是伪造、变造、隐匿和擅自销毁账簿、记账凭证;二是在账簿上多列支出或者不列、少列收入;三是不按照规定办理纳税申报,经税务机关通知申报仍然拒不申报;四是进行虚假的纳税申报,即在纳税申报过程中制造虚假情况,比如不如实填写或者提供纳税申报表、财务会计报表及其他的纳税资料等。对偷税行为,税务机关一经发现,应当追缴其不缴或者少缴的税款和滞纳金,并依照本法的有关规定追究其相应的法律。构成偷税罪的,应当依法追究刑事。

漏税是由于纳税人不熟悉税法规定和财务制度,或者由于工作粗心大意等原因造成的。如错用税率,漏报应税项目,少计应税数量,错算销售金额和经营利润等。漏税与偷税有着性质上的区别,判定漏税的关键是并非故意,因而在处理上也不同。

偷税漏税的判罚程度需要根据其偷税漏税的金额程度去进行断定。以上就是的资料整理。希望大家通过阅读以后可以更加清楚了解偷税漏税100万定什么罪呢这个法律问题。如果你还有其他的法律问题,欢迎咨询,我们会有专业的律师为您提供帮助。